Zarejestrować działalność gospodarczą można w 30 minut pod warunkiem, że mieszka się blisko urzędu gminy/miasta.

W tym wpisie pokażę Ci:

- jaką formę opodatkowania wybrać,

- jak zarejestrować jednoosobową działalność gospodarczą w 30 minut,

- jakich błędów unikać przy rejestracji w CEIDG i zapobiec kontrolom z ZUS i UKS (VIDEO),

- jak wypełnić wniosek do Centralnej Ewidencji i Informacji o Działalności Gospodarczej (VIDEO).

[toc]

W poprzednim artykule z serii Nowy Biznes Rekina omawiałem kiedy najlepiej zarejestrować firmę. Moment rejestracji jest bardzo ważne dla powodzenia twojego biznesu. Jeśli zarejestrujesz swoją działalność zbyt wcześnie twoja przygoda z własnym biznesem może skończyć się bardzo boleśnie.

Zanim przystąpisz do rejestracji firmy MUSISZ zrobić jeszcze jedną ważną rzecz…

Wybierz najkorzystniejszą formę opodatkowania

Wybór formy opodatkowania jest najważniejszym wyborem który musisz dokonać przed rejestracją firmy. Od tego zależy jak wiele zysków będziesz mógł zachować dla siebie i przeznaczyć na inwestycje.

Podatek liniowy 19%

Jeśli przewidujesz że Twój biznes da Ci zarobić mniej niż 100 tysięcy zł rocznie od razu wyklucz możliwość podatku liniowego. Jest to najdroższe rozwiązanie dla początkujących rekinów finansów.

Na przykład Nowy Biznes Rekina ma wygenerować 100 000 zł przychodu w 14 miesięcy. Nie należy mylić tutaj przychodów z dochodami.

Przychody – koszty = dochód(zysk)

Początkujący przedsiębiorcy, w tym ja, mają skłonność do zawyżania szacunków przychodów i zaniżania przyszłych kosztów. 5-razy sprawdź swoją kalkulację potencjalnych przychodów i kosztów. Zastanów się czy ceny i ilości, które założyłeś są realne do osiągnięcia w pierwszych 12 miesiącach funkcjonowania twojej firmy. Na koniec obniż jeszcze wyliczony dochód o 10%, a koszty zwiększ o 10%. Teraz powinieneś widzieć potencjalną wysokość swojego dochodu po pierwszych 12 miesiącach.

Jest on mniejszy niż 100 tysięcy zł ?

Jeśli tak, to odrzuć podatek liniowy.

Opodatkowanie na zasadach ogólnych 18% i 32%

Jeśli uzyskanie dochodu(zysku) w wysokości mniejszej niż 85 528 zł, nie wymaga dużych kosztów prawdopodobnie to rozwiązanie też nie będzie tym najtańszym.

Plusy:

- Koszty uzyskania przychodu (w tym amortyzacja środków trwałych)

- Możliwość zastosowania ulg podatkowych np. internetowej i prorodzinnej

- Składki społeczne ZUS zaliczane jako koszt działalności firmy

- Składki zdrowotne ZUS w lwiej części(86,11%) można odpisać od podatku dochodowego zeznaniu rocznym

- Kwota wolna od podatku 3 091 zł

Minusy:

- Konieczność skrupulatnego prowadzenie księgi przychodów i rozchodów lub pełnej księgowości co wiąże się z dosyć

- duże koszty finansowe oraz czasowe (księgowy za 200-300 zł miesięcznie to dziad, a nie księgowy)

- Łatwo o pomyłkę księgową, która może kosztować dotkliwą karę.

- Każda zarobiona złotówka powyżej progu 85 528 zł jest opodatkowana aż 32%.

Kiedy wybrać opodatkowanie na zasadach ogólnych?

Osobiście wybrałbym tą formę opodatkowania tylko jeśli uzyskanie dochodu wymaga dużych inwestycji w aktywa trwałe oraz kosztów stałych. Dodatkowo jeśli koszt zmienny produktu wynosi przynajmniej 30% ceny końcowej produktu to bardzo poważnie rozważ tą formę opodatkowania dla twojej działalności gospodarczej.

Karta podatkowa

Jeśli zamierzasz:

- prowadzić tradycyjną działalność rzemieślniczą

- działać lokalnie

- prowadzić jednoosobową działalność gospodarczą

to poważnie rozważ tą formę opodatkowania. Opodatkowanie zależy od rodzaju działalności i od miejsca twojego zamieszkania. W całej Polsce zróżnicowanie miesięcznych stawek podatkowych jest bardzo duże. Zaczyna się od ok 80 zł, a kończy na ok 2000 zł miesięcznie. Kwoty podatku możesz znaleźć na stronie twojego urzędu skarbowego.

Generalnie karta podatkowa został stworzona z myślą o działalności lokalnej i tradycyjnych zawodach rzemieślniczych, które po części już zanikają.

Taka forma opodatkowania dochodu przeznaczona jest dla podatników, którzy prowadzą jeden ze ściśle określonych rodzajów działalności, np.:

• usługową lub wytwórczo-usługową przy określonym zatrudnieniu (głównie zawody rzemieślnicze)

• usługową w zakresie handlu detalicznego artykułów spożywczych, kwiatów i artykułów nieżywnościowych (z wyjątkiem handlu paliwami silnikowymi, środkami transportu samochodowego, ciągnikami i motocyklami oraz artykułów nieżywnościowych objętych koncesją);

• gastronomiczną – ze sprzedażą napojów o zawartości alkoholu do 1,5%;

• w zakresie usług transportowych wykonywaną przy użyciu jednego pojazdu;

• w zakresie usług rozrywkowych;

• w zakresie sprzedaży posiłków domowych w mieszkaniach – ze sprzedażą napojów o zawartości alkoholu do 1,5%;

• w wolnych zawodach, polegającą na świadczeniu usług w zakresie ochrony zdrowia ludzkiego oraz na świadczeniu przez lekarzy weterynarii usług weterynaryjnych, w tym również sprzedaż preparatów weterynaryjnych;

• w zakresie opieki domowej nad dziećmi i osobami chorymi;

• w zakresie usług edukacyjnych, polegającą na udzielaniu lekcji na godziny.

Pełna lista działalności mogących korzystać z karty podatkowej znajduje się w art. 23 ust. 1 Ustawy o zryczałtowanym podatku dochodowym.

Ryczałt od przychodów ewidencjonowanych 3 %, 5,5 %, 8,5 %, 17%, 20 %

Ryczałt ewidencjonowany to dla większości rekinów strzał w dziesiątkę. Tą formę opodatkowania możesz wybrać tylko jeśli twoje przychody roczne nie przekraczają 150 000 tysięcy euro co daje w 2016 roku 636 555,00 zł.

Ta forma opodatkowania może być idealnym rozwiązaniem dla ciebie jeśli:

- Nie ponosisz wielkich nakładów inwestycyjnych i kosztów stałych

- Koszt wytworzenia produktu produktu lub usługi jest niski (mniej niż 20-30%)

Zalety:

- Prostota w rozliczaniu tego podatku

- Nie trzeba prowadzić skomplikowanej, drogiej i czasochłonnej księgowości

- Wystarczy ewidencjonować przychody, przechowywać dowody zakupu oraz prowadzić wykaz środków trwałych

- Ryczałt można płacić kwartalnie

- Od podatku można odliczyć składki ZUS dokładnie w taki sam sposób jak w przypadku opodatkowania na zasadach ogólnych

Stawka ryczałtu zależy od rodzaju wykonywanej działalności gospodarczej. W biznesie internetowym np. takim jak blog stawka ryczałtu wynosi zazwyczaj 3% (handel) lub 8,5 %(reklama).

Wyobraź sobie, że przez pierwsze miesiące po rejestracji firmy nie masz żadnych przychodów. Po paru miesiącach pojawia się pierwszy przychód. Bez problemu przychód możesz pomniejszyć przychód o koszty ZUS z poprzednich miesięcy. (ZUS zdrowotne w wysokości 7,75% podstawy wymiaru tej składki (około 86,11%)). Składki można odliczać pod warunkiem, że występują w danym roku podatkowym.

Jak poprawnie zarejestrować jednoosobową działalności gospodarczą?

Rejestracja odbywa się zaledwie 3 krokach ! Jest całkowicie bezpłatna (dostaniesz listy od oszustów z nakazem płatności).

Będzie Ci potrzebny tylko twój dowód osobisty.

Przejdź do wniosku na stronie Centralnej Ewidencji i Informacji o Działalności Gospodarczej

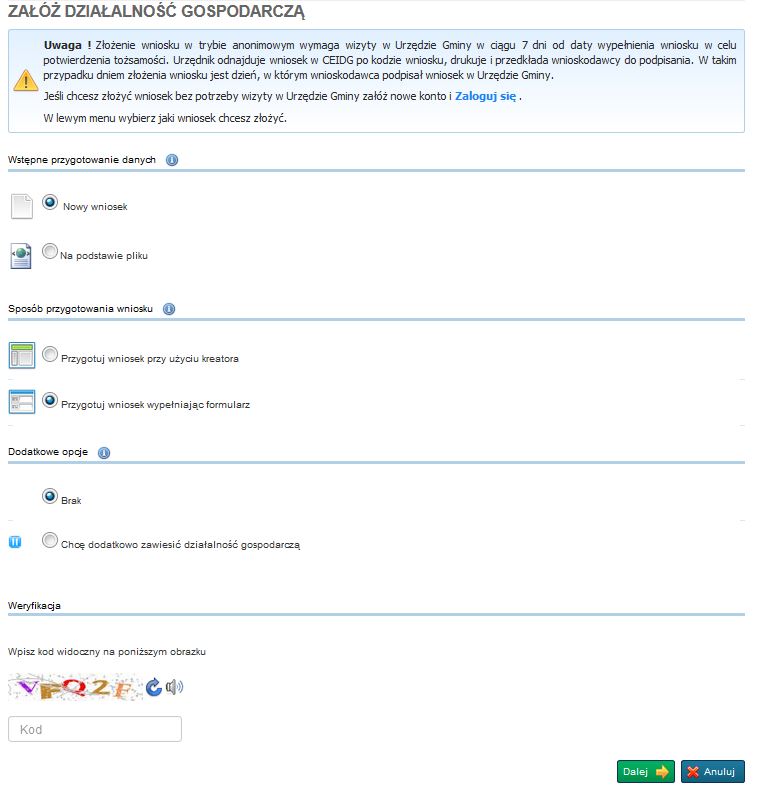

Na stronce klikamy po prawej stronie „Wypełnij wniosek przez internet”. Wybieramy ustawienia jak poniżej:

Wypełnij wniosek w CEIDG przez internet

Przygotowałem video jak prawidłowo wypełnić wniosek o rozpoczęcie działalności gospodarczej w CEIDG. Opowiadam również o tym jakich błędów unikać i jakich pół lepiej nie wypełniać.

Ściągawka jakie PKD wpisać najlepiej przy prowadzeniu portalu/sklepu internetowego jest tutaj.

Wydrukuj wniosek od otwarcie DG i pójdź do urzędu gminy

Idziemy z wnioskiem „roboczym” i dowodem osobistym do urzędu gminy/miasta aby go podpisać. Musimy to zrobić w ciągu 7 dni.

Co najlepiej wpisać w polu 12 CEDIG “Data powstania obowiązku opłacania składki ZUS” ?

Tutaj można się mocno przejechać. W moim przypadku chciałem zarejestrować działalność ale rozpocząć ją dopiero w chwili uzyskaniem pierwszego przychodu. Załóżmy, że kształtowałoby się to tak:

1.01.2016 wpis do CEIDG,

2.06.2016 data powstania obowiązku opłacania składki ZUS

Ustawa o działalności gospodarczej mówi, że działalność trzeba zarejestrować przed uzyskaniem pierwszego przychodu. Okey, wszystko się zgadza. Obowiązek płatności ZUS powstaje jednak w chwili uzyskania pierwszego przychodu zgodnie z ustawą o ubezpieczeniach społecznych. Tak więc, po co płacić miesięcznie 500 złotych ZUS-u jeśli nie ma się jeszcze przychodów?

Tą kwestię rozwiązał mój prawnik, głównie powołując się na dotychczasowe wyroki sądowe i na niepublikowane orzecznictwa Sądu Najwyższego. Porada ta kosztowała mnie 300 zł. Odpowiedź udostępniam za jedyne 12 zł brutto ale dziś jest ona za darmo ! Już za sekundę będziesz wiedział jak poprawne wypełnić pole „data powstania obowiązku opłacania składki ZUS” w CEIDG”. Otóż najbezpieczniej jest wpisać datę taką samą jak rejestracji firmy.

Co dalej ?

Załóż rachunek bankowy i odwiedź ZUS

O NIP, REGON nie musisz się martwić. Dostaniesz je pocztą. Te dane pojawia się także w ewidencji CEIDG po paru dniach.

Jedyne co teraz musisz zrobić to założyć rachunek bankowy, na którym będziesz robił operacje tylko te związane z twoją działalnością gospodarczą. Może to być konto osobiste lub firmowe. Zobacz mój ranking darmowych kont osobistych. Lepiej jednak założyć sobie rachunek firmowy, gdzie mamy zautomatyzowane płatności do ZUS i US, lepsze raportowanie, a konto też może być darmowe (zobacz ranking kont firmowych Rekina).

W ciągu 7 dni od wpisu do CEIDG musisz udać się także do ZUS-u wypełnić deklaracje jak będziesz się z nimi rozliczał, podać konto bankowe, z którego będziesz płacił składki itd. Urzędniczki ZUSu poprowadzą Cię za rękę ;)

Wybierz dobrego księgowego

Dobry księgowy to fundament każdej firmy i spokój ducha przedsiębiorcy. To też bariera, która chroni Cię od urzędów skarbowych, Zusów i innych instytucji, które tylko czekają aby wlepić ci karę pieniężną za to, że nie dopełniłeś jakiś formalność, nie wiedziałeś czegoś. Moje doświadczenia jako przedsiębiorcy wskazują na to, że najlepiej jednak wybrać duże biuro księgowe np. to największe w Polsce czyli Tax Care, z paru powodów:

- księgowi są regularnie szkoleni z przepisów prawa, które zmieniają się bardzo często

- księgowi mają nad sobą bardzo doświadczonych ekspertów z zakresu księgowości i prawa

- w przeciwieństwie do małych lokalnych księgowych w Tax Care księgowi „nie boją się własnego cienia”. Często zdarza się, że lokalni księgowi działają de facto na szkodę twojej firmy z obawy, że jakiś urząd przyczepi się do jakiejś pierdoły np. faktury za wodę dla pracowników na 100 zł albo za obiad z klientem.

- otrzymujesz dostęp do systemu księgowego online czego lokalni księgowi nie oferują

- możesz liczyć na kontakt telefoniczny i porady od ręki

Podsumowanie

Rejestracja jednoosobowej działalności gospodarczej niby nie trwa długo ale tak na prawdę wybór formy opodatkowania, wybór PKD, wypełnienie wniosku CEIDG, założenie nowego rachunku bankowego, i załatwienie formalności w ZUS zajmie Ci 2 dni.

Teraz doskonale już wiesz jak zarejestrować działalność gospodarczą. Ważne aby wiedzieć kiedy rozpocząć działalność z biznesowego punktu widzenia. Podziel się w naszym rekińskim gronie swoimi doświadczeniami w komentarzu;)

Zobacz pozostałe artykułu z serii NOWY BIZNES REKINA.

Tagi: Jak zarejestrować jednoosobową działalność gospodarczą? Jak wypełnić formularz CEIDG, instrukcja jak założyć firmę, jaką formę opodatkowani działalności gospodarczej wybrać, Jak wypełnić wniosek o wpis do centralnej ewidencji działalności gospodarczej? Jak założyć działalność gospodarczą? Jak wypełnić wniosek do Ewidencji Działalności Gospodarczej (CEIDG), Rejestracja działalności gospodarczej w CEIDG. Jak zarejestrować firmę? jak wypełnić wniosek o wpis do ewidencji działalności? Rejestracja działalności gospodarczej w CEIDG instrukcja. Jak wypełnić ceidg? Jak założyć działalność gospodarczą?