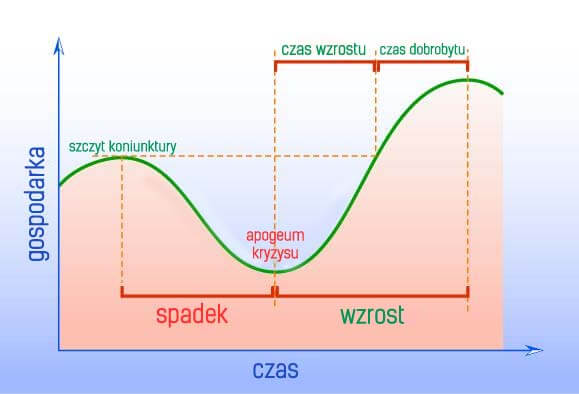

Kryzys inaczej nazywany recesją lub bessą to najprościej mówiąc sytuacja, w której więcej osób chce sprzedać aktywa niż je kupić. Objawia się trendem spadkowym, który trwa ponad dwa miesiące, podczas którego wyceny aktywów spadają o ponad 20% względem poprzedniego szczytu. Towarzyszą temu pesymistyczne nastroje. Teraz w czasie kryzysu Koronawirusa mamy właśnie ten czas, który z rynku zmiecie słabych, a mocni wyjdą z niego jeszcze mocniejsi.

Nie będę ukrywał, że na kryzysie zyskują Ci, którzy mają gotówkę do zainwestowania w tym czasie. Na blogu często powtarzam, że Cash is the KING w czasie kryzysu. Oczywiście, na marginesie, muszę wspomnieć także o tych, którzy są beneficjentem dodruku pieniądza, czyli właściciele korporacji – tak to ci najbogatsi ludzie na świecie, ci którzy zawsze zyskują najwięcej. Skupmy się jednak na zwykłej klasie średniej i wyższej mającej ambicje awansować finansowo w piramidzie społecznej.

Inwestorzy długoterminowi śpią spokojnie

Popatrz na wykres S&P 500 czyli amerykański indeks giełdowy największych 500 spółek. Ten indeks notował w ostatnich 40 latach znaczące wzrosty i spadki, ale w ogólnym ujęciu trend jest rosnący od momentu powstania tego indeksu do dnia dzisiejszego. Każdy indeks cen akcji i nieruchomości wygląda tak samo na przestrzeni 40 i więcej lat w państwach przynajmniej przeciętnie zarządzanych. Wyjątek stanowią jedynie niestabilne kraje, źle zarządzane gospodarczo, do których znów od 2016 roku należy Polska.

Cała sztuka bogacenia się polega na tym aby kupić tanio i sprzedać drogo aktywa z perspektywami wzrostu. Nie jest to jednak koniec recepty na sukces, bowiem zawsze można pomylić się w ocenie, prawda? Dlatego portfel inwestycji musi być zdywersyfikowany. Jedna, dwie nietrafione decyzje inwestycyjne nie będą miały znaczenia dla finalnego wyniku.

Jak dywersyfikować portfel w celu zmniejszenia ryzyka?

- Kupować aktywa na przestrzeni czasu w celu uśrednienia ceny zakupy

- Inwestować w różne klasy aktywów np. surowce, akcje, kruszce, dług

- Kupować akcje perspektywicznych branż, najlepiej niepowiązanych ze sobą nawzajem

- Aktywa dobrze jest rozlokować w różnych państwach

- Zaawansowani stosują hedging, czyli zabezpieczenie krótkoterminowych spadków wartości aktywów, innymi inwestycjami krótkoterminowymi.

Recepta na pomnożenie kapitału

Znasz zatem już receptę na zarobienie na kryzysie finansowym – kupić tanio aktywa oraz zdywersyfikować swój portfel inwestycji. Kluczowe są momenty zakupu. W tej strategii zarabiamy na wzrostach cen aktywów w okresie wychodzenia z kryzysu tzw. akumulacji oraz hossy.

Apogeum kryzysu Koronawirusa raczej jeszcze przed nami

Kupowanie w dołku

Ustrzelenie „dołka” kryzysu jest prawie niemożliwe, chyba, że ktoś jest jasnowidzem, dlatego tak ważna jest dywersyfikacja w sensie rozłożenia zakupów w czasie. Poczekaj aż przejdą pierwsze spadki i sytuacja trochę się ustabilizuje, wtedy myśl o pierwszych niewielkich zakupach. Z taką sytuacją mamy do czynienia 8 kwietnia 2020 r. Miej łatwy dostęp do gotówki w czasie kryzysu bo wtedy pojawią się najlepsze okazje.

Kolejnym korkiem jest obiektywna wycena aktywów. Przykładowo jak sprawdzić czy wycena akcji jest korzystna dla kupującego? Idź raczej w stronę analizy fundamentalnej niż technicznej. W czasie bessy istotne jest szersze spojrzenie na konkurencję i makroekonomię. Weź pod uwagę doniesienia medialne na temat tego jak zachował się zarząd firmy, czy podejmował trafne i bezkompromisowe decyzje które miały na celu utrzymać firmę na powierzchni?

Sprawdzaj:

- Sprawozdanie z przepływu środków pieniężnych (cash flow) – czy firma ma płynność i nie zbankrutuje?

- F-score – wskaźnik, który ilustruje czy sytuacja firmy polepsza się czy pogarsza (im bliżej 9 tym lepiej).

- Price/Book Value, czyli cena do wartości księgowej. Zazwyczaj różni się między rynkami. Przedsiębiorstwa produkcyjne czy wydobywcze będą miały mniejszy wskaźnik niż usługowe czy informatyczne.

- Zwracaj większą uwagę na CAPE niż na Cena/Zysk. CAPE to zmodyfikowany wskaźnik Cena/Zysk, w którym bierze się pod uwagę skumulowane zyski za ostatnie 10 lat z uwzględnieniem inflacji. Kiedy firma generuje zysk po kryzysie wskaźnik Cena/Zysk znacząco wzrasta, dlatego CAPE będzie bardziej wiarygodnym wskaźnikiem w ujęciu długoterminowym.

Pamiętaj, że w trakcie bessy nie tanieją tylko akcje, ale też na przykład samochody i nieruchomości. W porównaniu z zeszłym rokiem już teraz na olx jest coraz więcej ofert sprzedaży właśnie w tych dwóch kategoriach, co będzie się działo za kilka miesięcy? Po ostatnim kryzysie w 2008 roku, nieruchomości zanotowały istotne wzrosty dopiero o 2017 roku. Trzeba było czekać zatem aż 9 lat na godne uwagi zyski. Wynika to także zapewne z fluktuacji kapitału, inwestorzy w ujęciu ogólnym alokują środki tam gdzie stopy zwrotu mają najwyższy potencjał przy danym poziomie ryzyka i obecnej wyceny.

Aktywa na czas kryzysu

Omówię teraz jakie są możliwości inwestycji w aktywa które stosuj się w perspektywie krótkoterminowej na czas kryzysu. W to co ja inwestuję ukazuje się na blogu, niebawem w jeszcze większych szczegółach i z częstymi aktualizacjami.

Bezpieczna przystań

Tak mówi się o aktywach, które utrzymują swoją cenę gdy wszystko inne spada i są raczej oporne na wahania rynku. Przykłady? Złoto lub papiery wartościowe na złoto, obligacje rządowe, frank szwajcarski, akcje defensywne.

Niskie stopy procentowe zazwyczaj sprawiają, że ludziom coraz mniej opłaca się oszczędzać i trzymać pieniądze na lokatach, przez co są zmuszani do wejścia na rynki finansowe. To generuje większy ruch w okolicach bezpiecznej przystani. Wybierając swoją przystań zwróć uwagę na to czy nie jest już przewartościowana. Zazwyczaj wystarczy rzut oka na wykres cen na przestrzeni ostatnich kilkudziesięciu lat.

Przykłady:

- IShares Physical GOLD ETC, symbol EGLN.UK – to instrument ETC naśladujący ceny złota fizycznego, w oparciu o 80 mld USD w złocie fizycznym zdeponowanym w JP Morgan. Instrument bardzo dobrze naśladuje zmiany cen złota na giełdzie. Zaletą jest denominacja w EUR i duża płynność – można kupić i spieniężyć ETC w każdym momencie. Instrument dostępny przez dom maklerski XTB, rachunek można otworzyć całkowicie online tutaj.

- Oprocentowanie obligacji Skarbu Państwa w marcu 2020 r. wyniosło 2,20% dla 3-latek, 2,40% dla 4-latek oraz 2,70% dla 10-latek. Inflacja to 4,7%. Zastanów się trzy razy czy warto. Jeśli twój kapitał wynosi co najmniej kilkanaście milionów raczej uznasz za zasadne częściowe lokowanie w dług skarbowy, jeśli poniżej 10 milionów, pewnie raczej nie będzie to atrakcyjne dla ciebie.

- Walutę można kupić przez kantory internetowe np. Alior Kantor albo Walutomat. Ja osobiście walutę kupowałem długo przed kryzysem bo pod koniec I połowy 2019 roku.

- O akcjach defensywnych za chwilkę.

Sprzedaż krótka na akcjach, indeksach giełdowych, surowcach

Zakładasz, że akcje będą spadać. Pożyczasz akcje od brokera, a następnie sprzedajesz po cenie rynkowej. Kupujesz je w momencie kiedy ich cena spadnie i oddajesz brokerowi od którego je pożyczyłeś. Różnica cen to twój zysk. Dostępność krótkiej sprzedaży akcji jest jednak mocno ograniczona. Także względu na koszty transakcyjne i płynność lepiej jednak obracać kontraktami terminowymi lub CFD na indeksy giełdowe. Może to być WIG20, niemiecki DAX albo amerykańskie US500. Płynne kontrakty CFD są dostępne także na surowce m.in. złoto, srebro, ropę, pszenicę itp.

U brokerów Forex dostępne są wspomniane instrumenty. Posiadają one lewar zazwyczaj 1:10 lub 1:20, czyli mając 1 zł inwestujemy jakbyśmy mieli 20 zł. Z uwagi na dźwignie, są to niebezpieczne instrumenty, ponieważ mała zmiana cen nie po myśli inwestora doprowadza do straty kapitału. Odwrotnie, jeśli wszystko idzie po myśli wtedy zyski też szybko rosną. Miecz obosieczny.

Krótkie ETF

ETF (Exchange-traded fund) to fundusz inwestycyjny, którego celem jest odwzorowywanie wskazanego indeksu. Jednostki funduszy ETF również mogą być przedmiotem krótkiej sprzedaży

Analogicznie do pozostałych instrumentów, pożyczasz określona liczbę ETF od biura maklerskiego i zobowiązujesz się je zwrócić w określonym terminie. Sprzedajesz je i czekasz na spadki. Kiedy ich cena spadnie kupujesz je i zwracasz do pożyczającego. ETFy zapewniają większą dywersyfikację sektorową. XTB ma w ofercie instrumenty takie jak Xtrackers Dax UCITS ETF (Acc EUR), Lyxor Euro Stoxx 50 UCITS ETF (Dist EUR), SPDR S&P 500 UCITS ETF (Dist USD).

Sprzedaż krótka walut

Wartość waluty zależy od ogólnej kondycji gospodarki państwa. W trakcie bessy możesz stosować pozycje krótką na walutach słabnących rynków. U brokerów Forex możesz obracać na walutach z dźwignią.

Alternatywnie możesz po prostu przewalutować część swojego kapitału w kantorze. Tutaj już bez dźwigni finansowej.

Pozycja długa na papierach defensywnych

Papierami defensywnymi można określić akcje firm, które sprzedają dobra podstawowe ze stałym popytem np. jedzenie, napoje, produkty higieny osobistej. Przez brokera możesz kupić akcje na przykład polskich marketów spożywczych Dino, które dały zarobić w czasie koronowirusa.

Akcje CD Projekt (polski światowy potentat z branży gier komputerowych) także okazały się odporne na korono-wirusa, po szybkich spadkach, jeszcze szybciej kurs wrócił do poziomów sprzed kryzysu. Akcje polskich spółek można kupować także przez XTB.

Jakie są Twoje sposoby na bessę? Próbujesz przetrwać bez gwałtownych ruchów, czy wręcz przeciwnie – planujesz większe inwestycje?

Zapisz się koniecznie na mój newsletter, bowiem niebawem pokażę Ci szczegółowo, moim zdaniem, najlepsze okazje inwestycyjne.