Już nikt nie kryje się z tym, że dodruk pustych banknotów przez banki centralne napędza ceny akcji na świecie, szczególnie w USA. 26 maja 2020 przyznał to już nawet prezes największego banku inwestycyjnego na świecie JP Morgan Jamie Dimon:

„The Fed’s liquidity, bringing out the bazooka, is propping up stock prices as well as all other asset classes.”

Doprowadziło to do napompowania niebywałych rozmiarów bańki spekulacyjnej szczególnie na akcjach. W końcu jeśli tylko sam FED nadrukował w 2 miesiące 3 biliony dolarów, to i cena aktywów nie musi mieć żadnego racjonalnego uzasadnienia ani poparcia w faktycznej wartości.

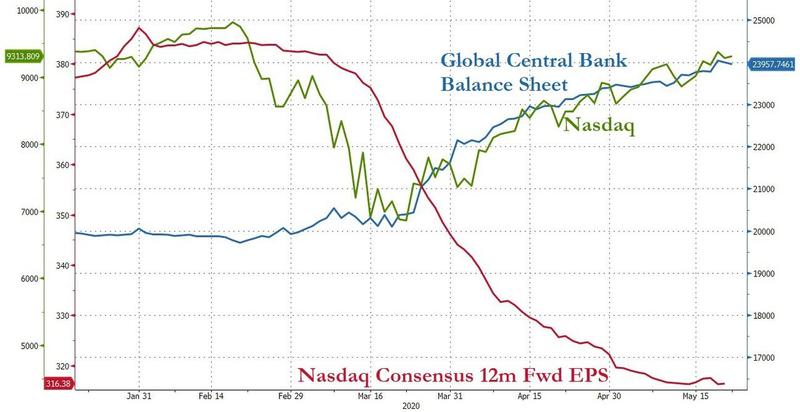

Wskaźnik zysk na akcje spółek notowanych w indeksie Nasdaq kontra obecny kurs Nasdaq i bilans banków centralnych.

Podczas gdy firmy, także te największe straciły znaczną część przychodów i zysków (także w perspektywie lat), to np. indeks 100 największych firm technologicznych w USA jest już blisko pobicia historycznego rekordu wszech-czasów.

Tak wygląda Keynsizm w najgorszej postaci, gdzie ceny aktywów są ustalane przez banki centralne…, a raczej ich prywatnych właścicieli. Być może Prezydent Donald Trump w swojej deklaracji o walce z tzw. „deep state” (faktycznym rządem Świata), miał na myśli właśnie właścicieli banków centralnych. Choć z drugiej strony wszyscy wiemy, że Prezydent Trump naciskał publicznie na FED wielokrotnie w sprawie obniżki stóp procentowych i pośrednio także na dodruk.

President @realDonaldTrump has kept his promise to fight the swamp and expose the deep state. pic.twitter.com/sJbyGSDvzK

— The White House (@WhiteHouse) May 24, 2020

Rekin liczy straty i zamyka shorty na WIG20

Choć dodruk FED zmniejsza się z tygodnia na tydzień, nie przeszkodziło, to rosnąć cenom akcji na świecie, w tym polskiemu WIG 20.

27 maja 2020 USD stracił 2% do złotówki. W tym czasie kurs kontraktów na WIG 20 zamknął dzień na poziomie 1712 punktów, co jest powyżej mojego założonego progu wyjścia z inwestycji (1670-1700). 28 maja 2020 na otwarciu zamknąłem pozycję 2 kontraktów CFD ze stratą.

NBP ogłasza nieograniczony dodruk

Jedyną rzeczą do której mogę mieć pretensje do siebie to przegapienie komunikatu NBP z 30 kwietnia czyli 9 dni po wejściu na short’a. Otóż w tym komunikacie Narodowy Bank Polski poinformował, że zamierza prowadzić politykę luzowania ilościowego aż do odwołania, bez określenia górnej granicy wartości skupowanych z rynku wtórnego aktywów.

Najwyraźniej NBP dostał zgodę od Międzynarodowego Banku Rozrachunków i Rozliczeń na takie działania. Z tego miejsca zachęcam także do zgłębienie tematu kto faktycznie jest właścicielem NBP, o czym dyskutowaliśmy już w artykule: Banki centralne biją rekordy w dodruku pustego pieniądza.

Czy odwracam pozycję i wskakuję na long’a?

W takim razie powstaje pytanie czy obstawiam teraz wzrost cen akcji, także tych polskich? Dodruk bilionów USD, EUR, JPY, CHF oraz miliardów PLN będzie wlewał się na rynki tak długo jak będą tego chciały banki centralne na czele z FED-em. Co gorsza polityka zerowych stóp procentowych sprawia, że rentowności obligacji są bliskie zeru lub ujemne, co zachęca także pozostałych uczestników rynków do pompowania bańki na akcjach i innych aktywach.

Co chyba najgorsze to niszczenie wartości nabywczej walut na niespotykaną skalę. Obecny dodruk pozwoli na chwilowe uniknięcie bankructwa globalnego, ale jeszcze bardziej uzależni światowa gospodarkę od dodruku. Niemcy już teraz sprzeciwiają się dodrukowi euro z tego względu, że po 12 latach (dopiero) ewidentnie widzą, że dodruk długoterminowo niszczy gospodarkę realną. Mechanizm omawiałem już w kwietniu 2019 roku w artykule: Banki centralne biją rekordy w dodruku pustego pieniądza

Czytelnik „Romet” zapytał w komentarzu kiedy banki centralne wyłączą dodruk? Odpowiedź jest prosta – zrobią to w momencie kiedy waluty i gospodarka realna będzie się kurczyć pomimo „nieograniczonemu dodrukowi”. Co omawiałem już we wspomnianym wcześniej artykule, gospodarka światowa jest uzależniona od zerowych stóp procentowych oraz dodruku.

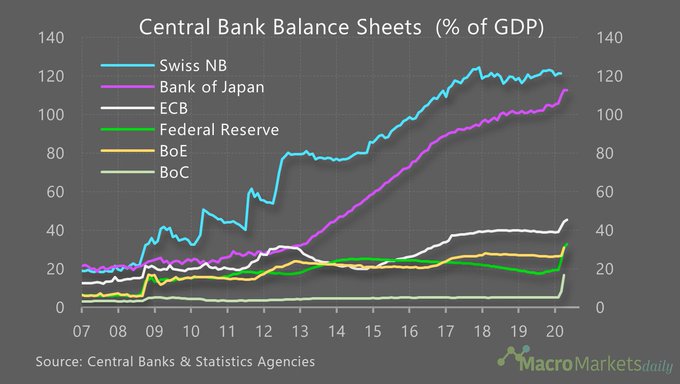

Wskazówką może być bilans banków centralnych w stosunku do PKB. FED ma jeszcze duże rezerwy. Na dzień dzisiejszy jak na dłoni widać, że bilans EBC i BOJ w stosunku do PKB odpowiednio eurostrefy i Japonii oznacza stagflację. Japonia realizuje scenariusz stagflacyjny od lat 90. Dla przeciętnego Japończyka oznacza to tylko tyle, że przeciętny Japończyk w realiach japońskich jest w praktyce samotnym biedakiem pracującym po 12 godzin dziennie i śpiącym w mieszkaniu wielkości polskiego wychodka.

BOJ (Bank Japonii) jest już największym właścicielem aktywów w Japonii. Można zastanowić się co będzie w momencie kiedy bank Japonii będzie posiadał prawie wszystkie aktywa? To już chyba Korposocjalizm w najczystszej postaci, gdzie bankier centralny decyduje w praktyce o wszystkim.

Zatem na ten moment nikt nie wie, kiedy nastąpi koniec dodruku, chyba nawet właściciele banków centralnych nie znają odpowiedzi na to pytanie. Wejście USA w nieuchronną stagflację da nam więcej wskazówek w najbliższych latach.

Bilanse banków centralnych w stosunku do PKB gospodarek

Tak więc, wskakuję na long’a tj kupuję akcje, kontrakty na wzrost? Kłóci się to z moją filozofią inwestowania bazującą na racjonalnych podstawach i wycenach. Wynik inwestycji zależy tylko i wyłącznie od tego co postanowią banki centralne – zmniejszą lub zwiększą dodruk. Z drugiej strony czy jest inny lepszy sposób na ograniczenie strat wynikających z dewaluacji walut?

Dopóki istnieje gospodarka realna z prywatnym kapitałem zawsze jest jakaś alternatywa.

Na pewno przy większych spadkach cen złota w moim portfelu znajdzie się dugoterminowo więcej papierowego i fizycznego złota jako hedge dla niszczenia walut przez banki centralne – aktualności w artykule: Czy warto zainwestować w złoto?

Okazje inwestycyjne i moje ruchy inwestycyjne będę zamieszczał na blogu. Wkrótce także poinformuję o moich pozycjach walutowych, które prawie w całości są denominowane w euro.