Czy warto kupować złoto w czasie obecnego kryzysu gospodarczego? Zależności cen złota od inflacji w Polsce i na świecie omawiałem już w artykule Inwestycja w złoto, a inflacja w Polsce z 2019 roku. Zdradzę Ci też czy ja kupiłem złoto i czy zamierzam dokupić w maju 2020. Kto w czasie publikacji artykułu 2019 zainwestował w złoto dziś liczy solidne zyski. Na „papierowym złocie” ok 15%, na fizycznym mniej, ze względu na tzw. premię (koszty dostawy fizycznej itp).

Stagflacja w najbliższych latach

W wielu artykułach na blogu od 2018 r, poruszałem wysoce prawdopodobny scenariusz stagflacyjny w najbliższej przyszłości (i nie tylko tej najbliżej choć nie lubię prognoz długoterminowych obarczonych zawsze dużym błędem). We wspomnianym wcześniej artykule pisałem:

W scenariuszu pesymistycznym inflacja może powędrować nawet w okolice 3,5-4%. Jeśli prognoza wzrostu PKB wg NBP na 2020 rok mówi o 4%, to sugeruje to scenariusz stagflacyjny – inflacja zje prawie cały wzrost gospodarczy.

Nie dość, że w 2020 żadnego wzrostu gospodarczego nie będzie, a duży spadek PKB w przedziale -4% do -10%, to inflacja ta oficjalna też na razie oscyluje bliżej 5%. Brak szczepionki na Koronowirusa daje dużą dozę prawdopodobieństwa, że 2021 również będziemy mieli do czynienia z podobnym scenariuszem, choć nieco łagodniejszym. Do czasu zastosowania szczepionki na szeroką skalę będziemy obserwować co-najwyżej rachityczny wzrost gospodarczy przy dokuczliwej inflacji w Polsce.

Choć kryzysy gospodarcze mają najszczęśniejszej tendencje deflacyjne to w przypadku Polski inflacja niestety nie odpuści z paru przyczyn:

- Eksport inflacji dolarowej do Polski

- Sektor energetyczny będzie jeszcze bardziej obciążony dotacją deficytowego polskiego górnictwa. Już teraz mamy do czynienia z sytuacja gdzie PKN Orlen przejmuje Energę

- Susza w 2020 roku

- Przy zamkniętych granicach dla Ukraińców brak chętnych Polaków do pracy w rolnictwie

- Kolejna fala wczesnych emerytów

- „Krater” budżetowy Polski, które może sięgnąć nawet 10% PKB

- Tendencja na świecie do deglobalizacji oraz zerowane łańcuchy dostaw co przekłada się na podwyżki cen dóbr importowanych

- Słaba polska waluta, które wspiera polski eksport, w tym zbóż i innych produktów, co podwyższy ceny żywności w Polsce przy suszy.

- Silne podwyżki podatków dla przedsiębiorców, klasy wyższej i średniej od 2016 roku

- Słaba złotówka przekłada się na wyższe ceny dóbr importowanych

Czy to oznacza, że inwestycja w złoto po obecnych cenach ok 1750 USD za uncję będzie strzałem w 10?

Na pewno nie ze względu na inflację w Polsce, ponieważ jak pisałem już na łamach bloga w 2019 roku:

Jeśli w Polsce mielibyśmy do czynienia ze znaczącym wzrostem inflacji, a na świecie nie, wtedy prawdopodobieństwo wzrostu cen złota jest niewielkie.

Złoto jako ochrona przed inflacją w Polsce jest po prostu fałszywym argumentem, ponieważ korelacja na tej linii jest nieistotna.

Zatem kluczowe dla cen złota będzie to co dzieje się na świecie m.in. kursy walutowe ze względu na to, ze złoto jest denominowane w dolarach amerykańskich.

Popyt na złoto tylko ze strony Polaków i Polski nie ma wielkiego wpływu na ceny złota na światowych giełdach. Wynika to z małej siły nabywczej Polaków. Co innego gdy inwestorzy z takich gospodarek jak USA, Chiny czy Euro-strefa i ich banki centralne zaczynają skupować, bądź sprzedawać złoto.

Rubini widzi ryzyko globalnej deflacji

Ekonomista Nourile Rubini w wywiadzie z 28 kwietnia dla project-syndicate.org doskonale podsumowuje moim zdaniem najbardziej prawdopodobny scenariusz dla światowej gospodarki, walut i tym samym cen złota.

Wzrost gospodarczy

Pierwszy trend dotyczy deficytów i związanych z nimi ryzyk: długów i zobowiązań. Reakcja polityczna na kryzys COVID-19 pociąga za sobą ogromny wzrost deficytu budżetowego – rzędu 10% PKB lub więcej – w czasie, gdy poziom długu publicznego w wielu krajach był już wysoki, jeśli nie niemożliwy do utrzymania. Co gorsza, utrata dochodów wielu gospodarstw domowych i firm oznacza, że poziomy zadłużenia w sektorze prywatnym również staną się niezrównoważone, co może prowadzić do masowych niewypłacalności i bankructw. Wraz ze wzrostem poziomu długu publicznego zapewnia to niemal anemiczne ożywienie niż to, które nastąpiło po Wielkiej Recesji dziesięć lat temu (- po 2008 r. przypomina Rekin).

Demograficzna bomba

Drugim czynnikiem jest demograficzna bomba zegarowa w zaawansowanych gospodarkach. Kryzys COVID-19 pokazuje, że na systemy opieki zdrowotnej należy przeznaczyć znacznie więcej wydatków publicznych oraz że powszechna opieka zdrowotna i inne istotne dobra publiczne są koniecznością, a nie luksusem. Ponieważ jednak większość krajów rozwiniętych ma starzejące się społeczeństwa, finansowanie takich nakładów w przyszłości sprawi, że ukryte długi z dzisiejszych niefinansowanych systemów opieki zdrowotnej i zabezpieczenia społecznego będą jeszcze większe.

Ryzyko deflacji

Trzecią kwestią jest rosnące ryzyko deflacji. Kryzys nie tylko powoduje głęboką recesję, ale także powoduje ogromny zastój towarów (nieużywane maszyny i moce produkcyjne) i rynków pracy (masowe bezrobocie), a także powoduje spadek cen towarów takich jak ropa naftowa i metale przemysłowe. Powoduje to prawdopodobieństwo deflacji długu, zwiększając ryzyko niewypłacalności.

Spadek siły nabywczej walut

Czwartym (powiązanym) czynnikiem będzie spadek wartości nabywczej waluty. W miarę jak banki centralne próbują walczyć z deflacją i zapobiegać ryzyku wzrostu stóp procentowych (wynikającego z ogromnego wzrostu zadłużenia), polityka pieniężna stanie się jeszcze bardziej niekonwencjonalna i dalekosiężna. W perspektywie krótkoterminowej rządy będą musiały uruchomić spieniężone deficyty budżetowe, aby uniknąć depresji i deflacji. Jednak z biegiem czasu trwałe negatywne wstrząsy podażowe związane z przyspieszoną deglobalizacją i ponownym protekcjonizmem sprawią, że stagflacja stanie się nieunikniona.

Scenariusz dla złota wg Rekina Finansów

Zacznę od najbardziej prawdopodobnego scenariusza długoterminowego.

Przede wszystkim analogii w zachowaniu cen złota szukałbym na przykładzie z 2008 roku i latach kolejnych.

Światowe kryzysy finansowe, a ceny złota.

Dlaczego? Ponieważ w 2008 i latach kolejnych nie zlikwidowano problemów strukturalnych gospodarki światowej ale je zadrukowano, tym samym odwlekając problem w czasie i pompując bańki na wielu klasach aktywów. Konsekwencje dodruku pieniądza z QE, LTRO itp. tłumaczyłem w artykule z 18 kwietnia 2019 roku „Banki centralne biją rekordy w dodruku pustego pieniądza”.

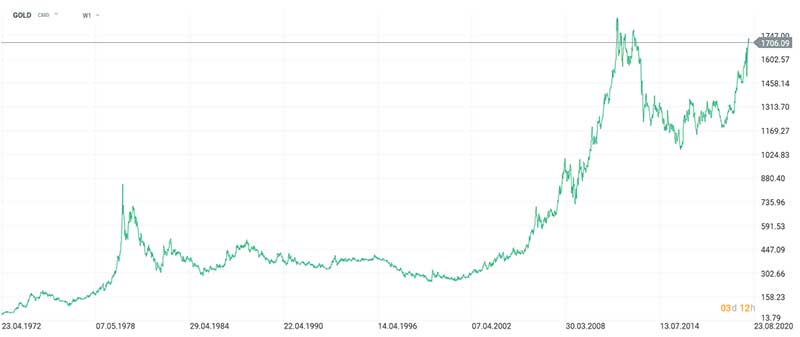

Spójrzmy na wykres cen złota na dzień 29.04.2020 r.

Notowanie cen złota 1970-29.04.2020

Możliwe, że już w maju 2020 roku ceny złota dotrą do historycznych maksimów na poziomie 1860 USD. Na tym poziomie spodziewałbym się korekty i okazji dla zakupu przed większą zmiennością. Po konsolidacji na tym poziomie najbardziej prawdopodobny wydaje mi się dalszy długoterminowy wzrost cen, w związku z czynnikami opisanymi już w artykule. Do jakiego poziomu cen może dotrzeć złoto w obecnym ruchu wzrostowym nie sposób określić. Niektórzy bankierzy inwestycyjni mówią o poziomie nawet 3000 USD/uncja w perspektywie najbliższych lat. Złoto ma tendencję do poruszania się w paro letnich trendach.

Krótkoterminowy scenariusz dla złota

Jako, że ceny złota są blisko historycznych maksimów, czaiłbym się na zakupy po najbliższej większej korekcie rzędu 100-140 USD w celu krótkoterminowego zysku tj. perspektywie maksymalnie paromiesięcznej.

Jak można zainwestować w złoto?

Złoto fizyczne w postaci bulionów i sztabek jest od marca 2020 r. praktycznie niedostępne, a jeśli już, to prowizje tzw. premia sięgają nawet kilkudziesięciu procent względem ceny giełdowej.

Podam więc przykłady instrumentów na złoto u brokera z którego ja korzystam.

ETF na złoto

Mój ulubiony to iShares Physical Gold ETC (symbol: EGLN.UK) denominowany w euro. Prowizja to tylko 0,12% min 10 EUR u brokera, z którego ja korzystam. Instrument nie ma dźwigni.

Jest to fundusz należący do BlackRocka, złoto przechowuje JPMorgan Chase Bank N.A., London Branch.

Pozostałe instrumenty poniżej są denominowane w USD.

Akcje kopalń złota

Barrick Gold Corporation to druga co do wielkości firma wydobywająca złoto na świecie, z siedzibą w Toronto, Ontario, Kanada – symbol – GOLD.US

Kontrakty CFD na złoto

Z brokera, z którego ja korzystam można skorzystać m.in.

- z klasycznego CFD na złoto z dźwignią 1:20 – symbol – GOLD

- z ETF CFD z dźwignią 1:5, instrument naśladuje zachowanie indeksu cen akcji kopalni złota notowanym na giełdzie amerykańskie NYSE – symbol – GDX.US (prowizja 0,08% min. 8 USD)

Disclaimer: „Kontrakty CFD są złożonymi instrumentami i wiążą się z dużym ryzykiem szybkiej utraty środków pieniężnych z powodu dźwigni finansowej. Od 74% do 89% rachunków inwestorów detalicznych odnotowuje straty pieniężne w wyniku handlu kontraktami CFD. Zastanów się, czy rozumiesz, jak działają kontrakty CFD, i czy możesz pozwolić sobie na wysokie ryzyko utraty twoich pieniędzy.”

Zdaniem Rekina

Osobiście przymierzam się do skorzystania z ETF na złoto i akcji oraz ewentualnie ETF CFD na indeks ceny akcji kopalń.

Jak dokonać transakcji na złocie?

Sprawdź jak kupić ETF w osobnym artykule. Możesz także skorzystać z mojego poradnika video, na którym zaznajomisz się też z platformą transakcyjną: Jak inwestować na platformie xStation od XTB?. Na platformie są też materiały edukacyjne tak abyś mógł zrozumieć np. jak działają instrumenty, których nie rozumiesz.

O XTB i wnioski online:

Przydatne narzędzia:

Wymiana walut:

- Kantor Alior Banku (ma gwarancję BFG)

- Revolut (do 20 tys zł miesięcznie wymiana po kursie spot (giełdowym))

- Walutomat