Banki centralne sterują koniunkturą gospodarczą, a tradycyjna ekonomia, której uczą się studenci w szkole w 2008 roku odeszła bezpowrotnie do lamusa. Tymi słowami rozpocząłbym wykład dla każdego, kto chce poznać jak działa współczesna ekonomia. Chyba nawet Keynes nie spodziewał się, że jego szkoła doprowadzi kiedyś do ręcznego sterowaniu cyklami gospodarczymi.

Koniec 2019 r. oraz 2020 r. zapowiadały się wyjątkowo mizernie, a prawdopodobieństwo poważnego kryzysu finansowego i gospodarczego było najwyższe od 2008 roku. Banki centralne uruchomiły jednak drukarki bardzo wcześnie. W 2008 r. tzw QE, rozpoczęto dopiero na etapie poważnego kryzysu finansowego i już gospodarczego. Z biegiem lat QE 2 oraz 3 rozpoczynano coraz szybciej. Teraz już przy niewielkim spowolnieniu gospodarczym drukarki odpalono z pełną mocą. Śmiało możemy zacząć używać nazwy QE4 lub QE5 czyli kolejnego okresu wielkiego dodruku pustego pieniądza.

W artykule dowiesz się czemu nieruchomości są takie drogie, a także kto najbardziej zyskuje na „dodruku” przez banki centralne.

Jak działa Quantitative easing?

Quantitative easing (QE) potocznie nazywane dodrukiem, polega na masowym skupie aktywów od banków i firm (np. obligacji, papierów skarbowych, toksycznych aktywów, a nawet akcji) za świeżo wydrukowane pieniądze przez bank centralny. W Japonii bank centralny (BOJ) jest już nawet największym posiadaczem w kraju akcji firm giełdowych. Przypomnę tylko, że bank centralny może legalnie emitować pieniądze… ale pośrednio czyni to także przez banki komercyjne o czym w kolejnych podrozdziałach artykułu.

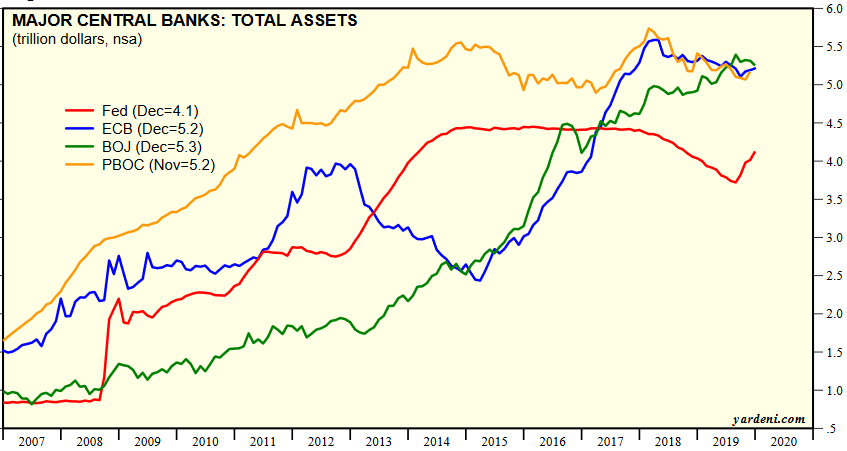

Na poniższym wykresie można zobaczyć iż, od 2008 roku przybyło ponad 20 trylionów USD aktywów bankom centralnym. Czy są owe aktywa? Są to m.in. papiery skarbowe, akcje, obligacje korporacyjne, tzw. toksyczne aktywa z banków komercyjnych, złoto. Po drugiej stronie są beneficjenci, czyli podmioty, które dostały pieniądze za te aktywa od banków centralnych m.in. zadłużone rządy Państw i banki komercyjne, w tym banki inwestycyjne.

Źródło: Yardeni Research, Inc

W internecie widuję często memy, u kogo jest tak bardzo zadłużony Świat? Odpowiedź jest bardzo prosta – u banków centralnych i komercyjnych – kreatorów pieniądza z powietrza. Na znaczeniu zyskał także sektor tzw. shadow banking czyli m.in. firmy pożyczkowe pozabankowe, które jednak nie mogą zazwyczaj korzystać z dobrodziejstw mnożnika pieniądza o czym w dalszej części artykułu.

Stopy procentowe

Banki centralne oprócz typowego skupu aktywów sterują gospodarką także za pomocą stóp procentowych oraz wysokości rezerw obowiązkowych przez banki. Problem w tym, że stopy procentowe są dziś bardzo niskie, zerowe (Eurostrefa), a nawet ujemne (Szwajcaria) tak więc, pompowanie w rynek taniego kredytu tym sposobem po prostu nie daje mocnego impulsu gospodarce. To narzędzie „wypadło już z ręki” bankierom centralnym.

Dla niewtajemniczonych, bank centralny ustala stopy procentowe, od których zależne jest oprocentowanie każdego kredytu w banku komercyjnym – konsumpcyjnych (w tym hipotecznych) i firmowych. Im wyższe stopy procentowe tym kredyt droższy i oprocentowanie lokat wyższe. Im stopy procentowe niższe tym kredyt tańszy i bardziej dostępny, a oszczędności w bankach mniej oprocentowane. Od paru lat mamy sytuację, że kredyt na Świecie (w tym w Polsce) jest rekordowo tani, a oszczędności w banku zjada inflacja.

Wskażnik cen kredytów w Polsce

Źródło: Ranking kredytów gotówkowych Rekin Finansów 2020

Wysokość rezerw obowiązkowych

Przez wysokość rezerw obowiązkowych należy rozumieć stopę rezerwy obowiązkowej (minimalna stopa rezerwy). Jest to „miernik kwoty rezerwy obowiązkowej, jaką banki komercyjne są zobowiązane wpłacić do banku centralnego (w Polsce jest nim NBP) w celu zabezpieczenia ich wypłacalności (banków komercyjnych). W zależności od tego, jaki jest wskaźnik rezerwy obowiązkowej bank centralny decyduje o tym jaka jest podaż pieniądza. Stopa rezerwy obowiązkowej może być naliczana od wkładów złotowych płatnych na żądanie, od wkładów złotowych – terminowych, wkładów w walutach obcych płatnych na żądanie i od wkładów terminowych w walutach obcych.”[1].

Podsumowując w prostych słowach, im niższa stopa rezerwy obowiązkowej tym banki komercyjne mogą wykreować więcej pieniądza.

Jak banki komercyjne kreują pieniądz?

Kreację pieniądza przez banki komercyjne też można nazwać dodrukiem bowiem „magicznie” bank udziela kredytów bez pokrycia.

Przykład

Stopa rezerwy obowiązkowej NBP (Narodowy Bank Polski) wynosi ledwie 3,5%, tak więc, bank komercyjny (np. PKO BP) jest zobowiązany z każdych 1000 zł zdeponowanych w banku przekazać na depozyt w banku centralnym 35 zł, reszta może posłużyć na cele kredytowe. W ten sposób do obiegu trafia 965 zł (1000–35)… i teraz uwaga. Te 965 zł, które trafia na rynek np. w postacie kredytu hipotecznego na zakup mieszkania przez Ciebie, jest ponownie zdeponowane w banku, tylko zazwyczaj już przez dewelopera, ekipę remontową, dostawców materiałów budowlanych. Tym „magicznym sposobem” do banku trafia owe 965 zł z których ten sam lub inny bank komercyjny znów udziela kredytu, tym razem w kwocie… 936 zł (965-34 zł). Operacja powtarza się wielokrotnie, tak więc dziś w Polsce (styczeń 2020 r) z każdego 1000 zł zdeponowanego w banku na rynek trafia 28 571 zł! Tak właśnie dochodzi do kreacji pieniądza przez bank komercyjny.

Gdyby nie kreacja pieniądza przez banki komercyjne oraz bank centralny przykładowo nieruchomości kosztowałyby dziś jedynie ułamek dzisiejszych cen.

Gdyby bank centralny zwiększył stopę rezerw do 6%, to bank komercyjny wpłaciłby na depozyt do banku centralnego 6 zł, a na cele kredytowe pozostałoby 94 zł.

„Skutki uboczne” dodruku przez banki centralne

Po lekturze artykułu wiesz już, że pieniądze z dodruku przez bank centralny lądują m.in. w bankach komercyjnych (w tym inwestycyjnych) i innych bankach centralnych.

Zastanówmy się, co robi bank komercyjny z ogromnym przypływem gotówki. Głównie udziela kredytów konsumentom i firmom lub przeznacza te pieniądze na utrzymanie płynności jeśli bank ma dużo złych kredytów (niespłacanych) i/lub toksycznych aktywów inwestycyjnych (np. Deutsche Bank). Podstawowy scenariusz to jednak udzielanie nowych kredytów. Postaw się zatem w sytuacji banku – komu można w miarę bezpiecznie pożyczyć ogromne ilości gotówki, którą musisz gdzieś ulokować? Oczywiście korporacjom. Nie dość, że są w stanie wchłonąć ogromne ilości gotówki to są także wiarygodnym pożyczkobiorcą.

Korporacje są zatem jednym z głównych beneficjentów dziań banków centralnych.

Nadal wczuwaj się w prezesa banku komercyjnego. Komu jeszcze można udzielić ogromnych kredytów? Tak, nieruchomości to słowo klucz. Jak zapewne się domyślasz ma to niezbyt przyjemny skutek dla konsumentów, bowiem tani kredyt powoduje pompowanie cen nieruchomości, szczególnie w wielkich miastach, gdzie ryzyko utraty wartości nieruchomości jest mniejsze. Gdyby nie gigantyczna kreacja pieniądza przez banki centralne (i w konsekwencji banki komercyjne) to dziś od obecnych cen spokojnie mógłbyś odjąć jedno zero na końcu. Na rynku byłoby dużo mniej inwestorów i spekulantów, którzy uciekają od depozytów bankowych.

Nieruchomości mają bardzo małą wagę w koszyku inflacyjnym, dlatego przykładowo inflacja 3,4% wg GUS nie odzwierciedla ich wzrostu cen. Przewiduję, że miasta zostaną zdominowane przez inwestorów instytucjonalnych – tak już jest np. w Berlinie i powoli dzieje się to także w Polsce.

Skutkiem dodruku jest zatem pompowanie cen nieruchomości.

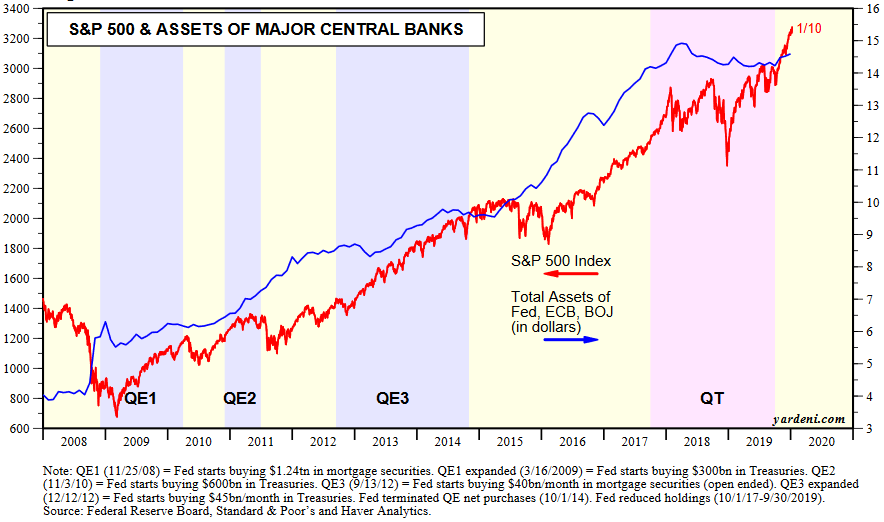

Gdzie jeszcze bank komercyjny np. bank inwestycyjny może ulokować w miarę bezpiecznie ogromne ilości pieniądza? Może skupować akcje wielkich firm czyli korporacji. Prowadzi to do pompowania cen akcji największych światowych spółek notowanych na giełdach np. w USA. Znamienne jest to, że małe firmy dużo gorzej sobie radzą jeśli chodzi o wzrost cen ich akcji. To największe korporacje są największymi beneficjentami dodruku co widać gołym okiem spoglądając na wykresy giełdowe.

Skutkiem dodruku jest wzrost cen akcji największych korporacji.

Poniżej zamieszczam wykres S&P 500 czyli indeks cen akcji wielkich 500 firm w USA w relacji do wartości aktywów banków centralnych (USA, CHIN, Japonii i EBC). Stan na 10 stycznia 2020 roku.

To co dojrzy sprawne oko na wykresie to, to co wspomniałem na początku artykułu – QE jest uruchamiane coraz szybciej jak tylko pojawiają się oznaki słabej płynności banków komercyjnych i spowolnienia gospodarczego. Doskonale widać także zależność: brak dodruku = spadek indeksu cen akcji dużych spółek.

Co robić w obliczu dodruku banków centralnych?

Trzeba mieć świadomość, że dług zawsze trzeba spłacić. W tym wypadku jest to jednak dług długoterminowy w swojej istocie, nieustannie rolowany.

Jak można zredukować ogromne zadłużenie Świata tak aby:

- ludzie nie zorientowali się, że muszą spłacać ogromne długi;

- nie doprowadzić do krachu gospodarczego.

Rozwiązaniem systemowym jest inflacja czyli ukryty podatek.

Zaskakujące może być natomiast to, że tak ogromny dodruk przez banki centralne nie spowodował dotychczas hiperinflacji. Jednak po głębszym zastanowieniu i prześledzeniu przypływów pieniężnych można dojść do wniosków – wykreowany pieniądz w największym stopniu wlał się na rynek akcji, pomógł bankom uporać się z toksycznymi aktywami (banki posiadały nic niewarte aktywa jak niespłacane kredyty i produkty inwestycyjne po 2008 r) oraz pozwolił największym korporacjom urosnąć do niebotycznych rozmiarów. Korporacje zwiększyły swoje moce produkcyjne, efekt skali, dzięki czemu wiele produktów jest dostępnych w przystępnych cenach (nawet tych kiedyś luksusowych).

Dodruk przez banki centralne nie rozwiązuje jednak problemów złych długów długoterminowo ani w ogóle długów. Odkłada się problem w czasie de facto zaburzając zdrowe mechanizmy gospodarki. Wracając do punktu wyjścia – każdy dług trzeba kiedyś spłacić – ważne zatem aby inflację utrzymywać na akceptowalnym poziomie dla ludzi.

Najważniejszym pytaniem dla zwykłego człowieka jest zatem jest „jak zabezpieczyć się przed inflacją?”.

Po części odpowiedziałem już na to pytanie.

Rozwiązania dla Rekinów

- Zakup akcji największych korporacji (tu szczególnie ważny jest moment zakupu) lub ETF indeksów giełdowych (naśladują zmiany indeksów giełdowych)

- Skupowanie nieruchomości w miastach po racjonalnych cenach

- Warto mieć także trochę złota na czarną godzinę lub zarabiać na ETF na złoto (naśladuje zmiany cen złota)

- Zarabiać na długu np. jak Rekin.

Podczas okresów wysokiej inflacji i załamania gospodarczego bezpieczne waluty (USD, EUR, CHF) zazwyczaj zyskują . W tej chwili ponad 90% mojej gotówki to te waluty.

Zdaniem Rekina – kto odpowiada za erę dodruku?

Najłatwiej powiedzieć, że chciwi bankierzy, właściciele korporacji i rządy socjalistyczno-populistyczne obiecujące darmowe pieniądze. Moim zdaniem jednak winne są społeczeństwa – ich chciwość i lenistwo. Każdy chce mieć jak najwięcej ale „się nie narobić” albo „dostać”. Postawa „mi się należy” jest wszechobecna. Każdy chce mieć ładne mieszkanie, najnowszego smartfona, auto, jeździć na wakacje TU i TERAZ… i niewiele się napracować. W internecie poklask zbierają pomysły 4-dniowego tygodnia pracy.

To ludzie wybierają rządy i popierają ich politykę. Ludzie nie popierają kandydatów, którzy chcieliby oszczędzać, redukować wydatki, obniżać podatki, likwidować biurokrację, przywileje, upraszczać prawo, podnieść koszt kredytu. Ludzie każdy problem chcą aby za nich rozwiązać, a rządy robią to tworząc kolejne paragrafy i podatki, które krępują ich wyborców. Wspierają politykę taniego pieniądza serwowaną przez banki centralne aby ludzie byli zadowoleni.

Dodruk przez banki centralne i ich luźna polityka monetarna z tymczasowego narzędzia do łagodzenia kryzysów, stały się podstawą wzrostu gospodarczego. Keynes na to nie wpadł. To tak jakbyśmy brali lekarstwo na dobre samopoczucie – nie rozwiązuje żadnego problemu ale pozwala odwlec je w czasie.

Artykuł powiązany: Banki centralne biją rekordy w dodruku pustego pieniądza