Większość osób słysząc o dodruku pieniądza myśli, że spowoduje hiperinflację. W tym wpisie na bazie danych z innych Państw niż Polska wyjaśnię efekty nowoczesnej polityki monetarnej w tym zakresie.

Przede wszystkim trzeba rozróżnić jak wyglądał dodruk w czasach Polskiej Republiki Ludowej (PRL), a jak wygląda to w ramach „Nowoczesnej Polityki Monetarnej”. Z hiperinflacją mamy do czynienia w momencie kiedy banknoty drukuje się już w zasadzie bez żadnego pokrycia. Dodruk banków centralnych, z którym mamy do czynienia w XXI wieku opiera się na długu, na który wciąż jest popyt. Z księgowego punktu widzenia – z jednej strony bilansu banku centralnego mamy zobowiązania, a z drugiej należności. Po polsku w skrócie oznacza to, że pieniądze drukuje się emitując jednocześnie nowy dług.

W poprzednich artykułach o dodruku NBP (tu i tu), napomknąłem, że obecnie nie ma ryzyka hiperinflacji w Polsce.

Czy zerowe lub ujemne stopy procentowe pobudzają konsumpcję i inflację?

Wielu ekonomistów, w tym uniwersyteckich w Polsce, twierdzi, że umiarkowana inflacja jest korzystna z uwagi na to, że skłania ludzi do wydawania pieniędzy. To z kolei ma pobudzać gospodarkę. Zgodnie z tym twierdzeniem, tańszy kredyt ma zwiększać ilość gotówki w obiegu i napędzać konsumpcję. Dlatego też NBP obniżył w II kwartale 2020 r. stopy procentowe w Polsce praktycznie do zera. To, że banki komercyjne mają dostęp do darmowej gotówki nie oznacza oczywiście, że kredyty dla konsumentów są darmowe. Banki muszą bowiem zarabiać, żeby istnieć.

Na bazie danych z innych Państw, które dodruk prowadzą od wielu lat np. Japonii, Eurostrefy, USA płynął bardzo ciekawe i pewnie zaskakujące dla wielu, wnioski. Zgodnie ze wspomnianym twierdzeniem, zerowe lub wręcz ujemne stopy procentowe mają pobudzać konsumpcję, napędzać inflację i tym samym uszczuplać oszczędności gospodarstw domowych.

Pod koniec 2015 roku, kiedy mój blog dopiero raczkował, raport Bank of America dał wskazówkę do czego tak naprawdę prowadzą zerowe lub ujemne stopy procentowe. Otóż stopa oszczędności gospodarstw domowych nie spadła w krajach o stopach ujemnych, w rzeczywistości wzrosła. BofA spuentował to następująco – ultra niskie stopy procentowe mogą przewrotnie zwiększać skłonność konsumentów do oszczędzania, ponieważ dochód emerytalny staje się bardziej niepewny.

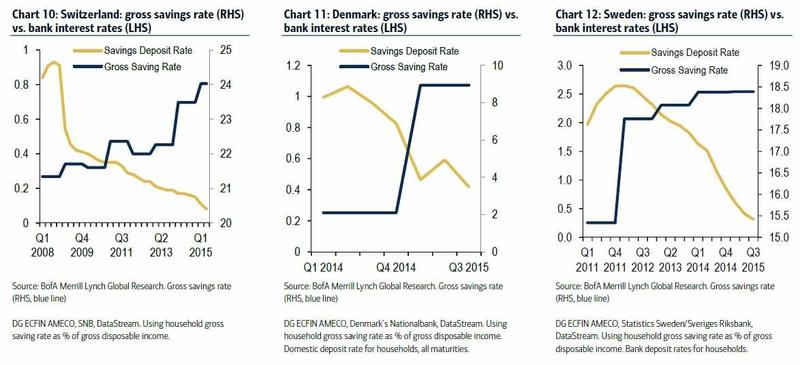

Na przykładzie danych z raportu BofA pokazujących Szwajcarię, Danię i Szwecję jasno widzimy, że stopa oszczędności gospodarstw domowych rosła podczas gdy oprocentowanie depozytów spadało w pobliże zera. Wykresy to obrazujące poniżej:

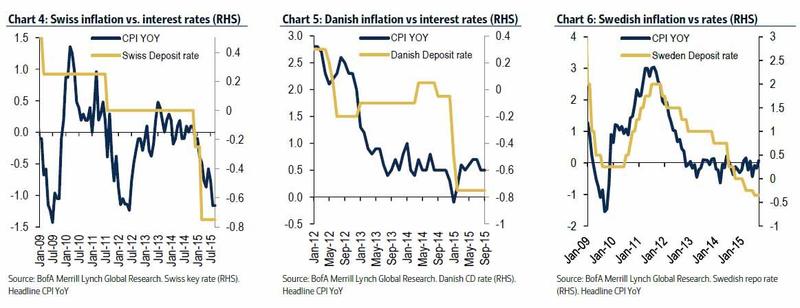

Idąc dalej, spadek oprocentowania depozytów bankowych i obligacji nie przyczynił się do wzrostu inflacji!

Twierdzenie, które wpajano mi podczas studiów na Uniwersytecie Ekonomicznym przed 2007 rokiem w Polsce okazało się błędne. Od 2008 roku banki centralne sięgają po ostateczną broń, która miała zapobiec wielkiej deflacji tj. spadku cen aktywów – rozpoczęto skoordynowany dodruk trilionów USD, EUR i YPY itd.

Twierdzenie, które wpajano mi podczas studiów na Uniwersytecie Ekonomicznym przed 2007 rokiem w Polsce okazało się błędne. Od 2008 roku banki centralne sięgają po ostateczną broń, która miała zapobiec wielkiej deflacji tj. spadku cen aktywów – rozpoczęto skoordynowany dodruk trilionów USD, EUR i YPY itd.

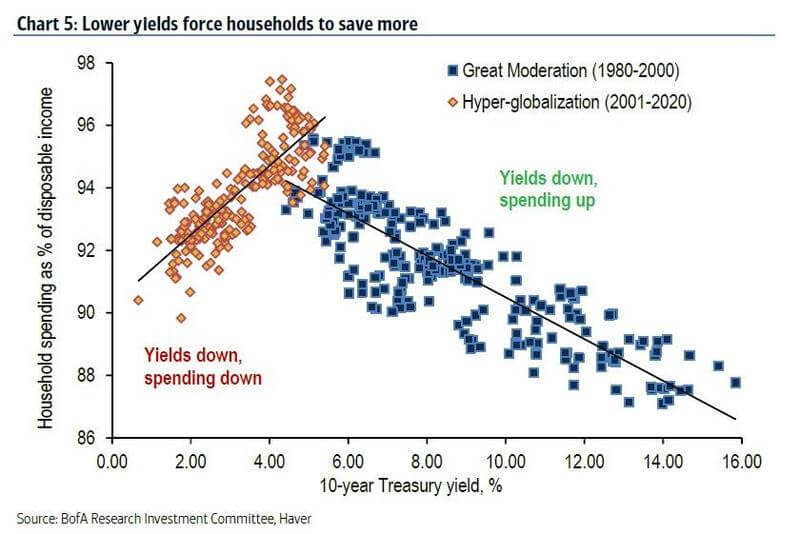

BofA na przełomie maja i czerwca 2020 w raporcie Research Investment Committee opublikował swoistą aktualizację wspomnianych danych. Tytuł raportu brzmi „Stagnacja, stagflacja lub elewacja”. Jeden wykres z tego raportu doskonale pokazuje, co jest wadliwe w nowoczesnej polityce pieniężnej. Pokazuje bowiem, że chociaż niższe stopy procentowe rzeczywiście stymulują wydatki i prowadzą do niższych oszczędności, to efekt ten osiąga wartość szczytową około 4%, a następnie staje się ujemny. W rzeczywistości, jeśli rentowność obligacji/oprocentowanie depozytów bankowych (stopy procentowe) spada poniżej 4% to skłonność do wydawania pieniędzy maleje, a stopa oszczędności rośnie!

Ultra tani pieniądz i dodruk nie prowadzi zatem w dłuższym terminie do wzrostu inflacji ale deflacji, przyjmując oczywiście założenie, że dana waluta nie straci wiarygodności kredytowej.

Narzędziem, które ma przeciwdziałać deflacji jest szalony dodruk liczony w bilionach USD, EUR i innych walut. Wygląda na to, że nie ma już wyjścia z tej sytuacji bez gigantycznej przeceny aktywów i krachu gospodarczego. Spodziewam się zatem „nieograniczonego” dodruku. Wszystko ma jednak swój koniec. Takim końcem będzie z pewnością moment, w którym dodruk powoduje kurczenie się gospodarki. Może wtedy nastąpią jakieś zmiany systemowe i powrót do zdrowej gospodarki realnej. Niemniej pękniecie balonika pod tytułem „nieograniczony dodruk” doprowadzi z pewnością do największego kryzysu gospodarczego w od XIX wieku.

To co należy zauważyć, to to, że taki scenariusz realizuje się w Państwach rozwiniętych gospodarczo i tym samym globalnie. Polska choć w niektórych rankingach jest już zaliczana do gospodarek rozwiniętych to, ma jeszcze sporo do nadrobienia, stąd też deflacja nie jest najprawdopodobniejszym scenariuszem dla Polski w najbliższych latach.

Zdaniem Rekina

NBP popełnił błąd obniżając stopy procentowe w okolice zera. Błędem było, też ich nie podwyższanie już w 2018 roku. Liczyło się jednak stworzenie krótkoterminowej iluzji dobrobytu poprzez socjal i pompowanie pieniędzy kredyt w rynek, a nie inwestycje i oszczędności Polaków. Niestety nadal tak jest. W przypadku Polski, która nie jest gospodarką rozwiniętą i wciąż nadrabia duże zaległości względem Zachodu, to scenariusz stagflacyjny czyli ujemny wzrost gospodarczy w 2020 r i przeciętne odbicie w 2021 roku przy dokuczliwej inflacji pozostaje moim bazowym scenariuszem.

NBP zapowiada, że stopy procentowe zamierza podnieść dopiero w 2022 roku. Z pewnością NBP liczy, że Polska gospodarka ruszy z kopyta w II połowie 2021 roku, inflacja zacznie mocniej przyśpieszać, a pieniądz z dodruku wleje się na szeroki rynek. To jednak chyba zbyt optymistyczne podejście. Dane makro spływające z eurostrefy i USA każą jak na razie zapomnieć o szybkim wyzdrowieniu gospodarki w kształcie litery „V”.