Państwo to forma organizacji społecznej która wymaga finansowania. Tym finansowaniem są podatki pośrednie i bezpośrednie, które codziennie płacimy. W zamian za to państwo stara się zapewnić różnego rodzaju prawa i udogodnienia. Każde państwo ma swój budżet składający się z dochodów i wydatków. Dochody generują wcześniej wspomniane wpływy z podatków, ale też dochody niepodatkowe, dochody jednostek budżetowych oraz dochody zagraniczne.

W 2018 roku dochody budżetowe Polski wyniosły ponad 380 mld zł i były o 6,8% wyższe w stosunku do planu. Stało się to za sprawą wyższych wpływów podatkowych, w szczególności z VAT i PIT. Ministerstwo Finansów twierdzi, że zawdzięczamy to wzrostowi PKB na poziomie 5,1% i działaniom uszczelniającym podatki. Dochody podatkowe państwa wyniosły 349,9 mld zł i okazały się wyższe o 18,2 mld zł względem kwoty przewidywanej w ustawie budżetowej.

Dochody z podatków w budżecie Polski:

| Dochody | 2016 | 2017 | 2018 | Wysokość podatku 2018 |

| Podatek od towarów i usług | 128 mld | 156 mld | 175 mld | 5%, 8%, 23% |

| Podatek akcyzowy | 64 mld | 68 mld | 72 mld | 3,1%, 18,6% oraz na podstawie wyliczeń |

| Podatek od gier | 1,3 mld | 1,6 mld | 1,9 mld | 2,5-25% |

| Podatek CIT | 26 mld | 29,7 mld | 34,6 mld | 9%, 19% |

| Podatek PIT | 46,9 mld | 52,6 mld | 59,5 mld | 18%, 32% |

| Podatek od wydobycia niektórych kopalin | 1,5 mld | 1,7 mld | 1,6 mld | Na podstawie wyliczeń |

| Podatek od niektórych instytucji finansowych | 5,5 mld | 4 mld | 2,5 mld | 0,04% |

Kontrowersje związane z krzywą Laffera

Krzywa Laffera ma wielu zwolenników, ale też przeciwników. W 2019 roku prezydent Stanów Zjednoczonych Ameryki Donald Trump przyznał Prezydencki Medal Wolności Lafferowi. To wydarzenie odbiło się echem i na ekonomistę spadło dużo krytyki. Główne zarzuty to stworzenie teorii sprzyjającej obcinaniu podatków dla korporacji i bogaczy. Pojawiają się również zarzuty o podłożu politycznym. Także w Polsce opinie na temat krzywej Laffera są podzielone. Leszek Balcerowicz twierdzi, że „problem leży w empirycznym określeniu, w jakim punkcie tej krzywej się znajdujemy”. Pojawiają się również głosy, że krzywa jest konstrukcją teoretyczną, którą trudno przełożyć na praktykę.

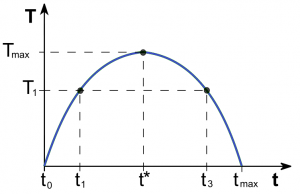

Jak wygląda wykres tej teorii?

Gdzie: T to oś dochodu dla budżetu państwa; t to oś stawki opodatkowania; t* to stawka opodatkowania maksymalizująca wpływy do budżetu; stopy t1 i t3 dają takie same wpływy budżetowe.

W przypadku gdy podatek w danym państwie wynosi 0% przychody do Skarbu Państwa wynoszą również 0%. Wraz ze wzrostem stawki opodatkowania wzrastają również przychody. Do czasu. W momencie przekroczenia stawki opodatkowania maksymalizującej wpływy do budżetu kolejny wzrost stawki opodatkowania sprawia, że przychody maleją.

Jakie ma to znaczenie w praktyce?

Wzrost stawki opodatkowania może spowodować tendencję do ukrywania dochodów, szerzenia się szarej strefy, spadek motywacji do pracy czy działalności gospodarczej. Przykładów nie trzeba długo szukać.

Popatrzmy na raport Najwyższej Izby Kontroli z 2003 roku: „Zdaniem NIK podwyżki stawek akcyzy na wyroby spirytusowe przyczyniły się do obniżenia dochodów budżetu państwa z tego tytułu”.

NIK w swoim raporcie przyznaje, że najwyższe dochody z akcyzy na wyroby spirytusowe zostały zrealizowane w roku 1998 i wyniosły 4 812 503,2 tys. zł. Przez kolejne lata wpływy obniżały się, aż w 2001 roku osiągnęły nominalnie 87,3% dochodów z 1998 r. (4 199 756,4 tys. zł).

Raport wprost informuje, że wzrost cen wyrobów spirytusowych spowodowany podwyżką stawek akcyzy sprawił, że rozwijał się przemyt alkoholu z krajów sąsiednich, gdzie ceny były o 50% niższe. Wzrosła przestępczość zorganizowana związana z przemytem, a wartość ujawnionego przemytu alkoholu wzrosła z 69 300 tys. zł w 1999 r. do 89 108 tys. zł w 2001 r. Analogiczna sytuacja pojawiła się na rynku papierosów. Ujawniony przemyt w 2001 roku wzrósł o 117,5% w porównaniu do roku 1999. W tym samym okresie sprzedaż papierosów przez producentów obniżyła się o 11,7%. Badanie NIK było pierwszą próbą bezpośredniego oszacowania krzywej Laffera dla Polski.

Odwrotna sytuacja miała miejsce w okolicach 2016 roku w Rumunii, gdzie znacząco obniżono podatki, a w rezultacie wzrosły nie tylko dochody podatkowe, ale też PKB i płace. Obcięto między innymi stawkę VAT na żywność o 15% a VAT podstawowy o 4%, zmniejszono również podatek od dywidend i zniesiono wiele podatków pośrednich. Co więcej PIT dla mikro przedsiębiorców wynosi zaledwie 3%. Czy Rumunia na tym straciła? Bynajmniej. Odnotowano 7% wzrostu dochodów podatkowych, wypływy z podatku dochodowego wzrosły o 32%, za to wpływy z VAT zatrzymały się praktycznie na tym samym poziomie.

Podczas gdy Polska musi przeznaczać dużo zasobów na działania uszczelniające dochody podatkowe, Rumunia nie ma takiego problemu. Podatki są tam tak konkurencyjne, że wymyślanie strategii jak je ominąć straciła sens – przykładowo międzynarodowe mafie vatowskie przeniosły się do krajów o wyższych podatkach i bardziej skomplikowanych systemach prawnych.

Czy wiemy po której stronie wykresu jest Polska?

Tabela z zestawieniem dochodów z podatków pokazuje jasno, że z roku na rok dochody rosną. To może świadczyć o tym, że Polska nie przekroczyła jeszcze stawki opodatkowania maksymalizującej wpływy do budżetu. Zgodnie z teorią Laffera podatki mogą jeszcze wzrosnąć.

Z drugiej strony nieskomplikowany, przejrzysty system podatkowy to podstawa do rozwoju przedsiębiorczości, a co za tym idzie wzrostu gospodarki. Krzywa Laffera jest kontrowersyjną teorią i być może nigdy nie dowiemy się ile dokładnie wynosi stawka opodatkowania maksymalizująca wpływy do budżetu w naszym kraju. Warto jednak pamiętać o przykładach z Polski i Rumunii, które pokazują, że większe stawki podatku niekoniecznie oznaczają wyższe wpływów do Skarbu Państwa Wręcz przeciwnie. Mogą doprowadzić do niewykonania zaplanowanego budżetu, a nawet szerzenia się szarej strefy.

Polska to kraj z dużym potencjałem, konkurencyjną siłą roboczą, stosunkowo niskimi cenami, znaczącym rynkiem wewnętrznym, i nie najgorszym położeniem geograficznym. Tymczasem zajmujemy przedostatnie miejsce w Unii Europejskiej pod względem konkurencyjności systemu opodatkowania i 39 miejsce w rankingu konkurencyjności World Economic Forum.

Na naszą niekorzyść działają zbytnie regulacje państwa i zbyt mała transparentność i brak stabilności prawno-podatkowej państwa. Zwiększamy płace minimalne bez podnoszenia efektywności pracy, rozdajemy zasiłki socjalne podczas gdy przydałoby się inwestowanie w innowacyjność i technologie, szkolimy specjalistów na publicznych uczelniach, ale potem jako państwo nie robimy nic żeby zachęcić ich do pozostania w kraju. Niestety z takim podejściem nie będzie nam żyło się lepiej na długą metę. Mniejszy wzrost gospodarczy wiąże się też z kosztem utraconych korzyści. W tym samym czasie Polskę omijają możliwości z których korzystają bardziej konkurencyjne państwa.

Niedawno mogłeś przeczytać przegląd podatków. Wynika z niego, że wzrosło ponad 30 stawek podatków, a spadły 4. Jak myślisz, jak zareaguje budżet Polski w 2019 i 2020 roku? Dochody wzrosną czy spadną?